最近两天,不断收获热搜的上海车展无疑是汽车行业最受关注的活动之一,而在行业久违的热闹氛围中,汽车市场的全新格局和竞争态势也一目了然。

先是国内外车企在本次展会上带来的150余款首发车型中,新能源车型占比超过三分之二,预示着电动汽车市场已经成为车企们的主要战场。再是余承东与王传福围绕“智能驾驶忽悠论”的隔空对决,以及沃尔沃在自家纯电旗舰车型发布会上公开diss“新势力”,乃至宝马、奔驰、奥迪等国际大牌车企的高管倾巢而出,为自家活动站台。这些热闹又充满戏剧性的“情节”,无疑让人们感受到传统车企与“新势力”们正在面临的激烈竞争氛围。

事实上,随着新能源汽车市场的不断扩容,全球汽车市场都已进入新能源时代。车企们不仅将中国本土视作决胜未来汽车市场的基本盘,也在海外市场试图抓住新兴市场的增量机会,提升整体市场份额。中国新能源已然“卷”到海外。

01.欧洲的新能源“复兴”

纵观全球新能源汽车的销售情况,欧洲是除中国大陆以外最大的市场。科技市场独立分析机构Canalys发布的数据显示,2022年全球新能源汽车销量增长55%,达1010万辆。其中59%的销量来自于中国大陆,欧洲则以260万辆的销量,在总销售额中占比26%,成为全球第二大市场。另有分析预测,2023年整个欧洲的新能源汽车销量有望超过400万辆。

能够给人带来无限遐想的市场潜力,是欧洲市场值得关注的理由之一。更重要的是相对于中国本土以及东南亚等地区,欧洲市场在政策、使用场景以及市场环境等方面的特点,使其成为包括传统车企以及新能源车企梦寐以求的蓝海市场。

今年3月28日,欧盟批准了“从2035年起在欧盟境内,禁售非零碳排放的新燃油轿车”的相关法规。这导致欧洲本土的汽车品牌们,纷纷将电动车转型计划提上日程。其中,大众集团宣布将在2035年前停售燃油车,同时大众旗下的奥迪,将在2033年实现这一目标;宝马则立下目标,要在2030年将欧洲市场所售车型的50%替换成纯电车;奔驰则计划从2025年开始,以纯电架构开发所有新车型,且在2030年实现只销售纯电车的目标;沃尔沃同样宣布,计划在2025年实现纯电和混动各占在售车型的50%、2030年成为纯电品牌的中长期目标。

和中国一样,欧洲各国对新能源汽车的消费补贴,也是促进新能源汽车销售的重要利好因素。例如德国自2023年起,对售价4万欧元及以下的纯电车补贴4500欧元(约3.4万元人民币),售价4万-6.5万欧元的纯电车补贴3000欧元(约2.3万元人民币),而此前,这两档纯电车的补贴分别达到6000欧元和5000欧元。在新能源化更为激进的挪威,政策激励则更多向税收和使用成本倾斜,例如减免销售税和25%增值税、道路保险税,同时还免除充电费、免停车费和免进口关税。

除了宏观政策的原因,欧洲国家发达的汽车市场,也为新能源汽车的迅速普及提供了重要的市场环境。在大众、奔驰、宝马等本土品牌的推动下,环保意识更强的欧洲消费者,很自然地就接受了新能源车型,这也导致新能源汽车——特别是纯电车的渗透率在部分欧洲国家和地区快速增长。

不久前,挪威公路联合会发布的数据显示,今年3月份挪威新注册的1.94万辆汽车中有近87%为电动汽车,创历史新高。而在2020年,挪威的纯电占比就已达到54.3%,是全球首个全年纯电车销量占比超过半数的国家。而伴随着欧洲汽车市场整体向新能源转型,电动车品牌们也将迎来新时代的“复兴”。

02.中国新能源加速出海

面对潜力巨大的欧洲市场,中国品牌早已蠢蠢欲动。

去年9月,比亚迪在欧洲新能源乘用车线上发布会上,一口气发布比亚迪-汉、比亚迪-唐以及ATTO 3共三款车型,同时宣布与欧洲最大汽车租赁公司SIXT签署合作协议,双方约定未来6年内由比亚迪供应不少于10万辆新能源汽车。蔚来在去年5月首次进入挪威市场后,又在10月份德国柏林举办的“NIO Berlin 2022”活动上宣布,正式进入德国、荷兰、丹麦和瑞典等其他欧洲国家。

“新势力”中最先进入欧洲市场的小鹏,早在2020年9月就启动出海战略,将100台超长续航SUV小鹏G3i运往挪威。2021年,小鹏成立海外事业部,迅速搭建欧洲市场体系,同年交付438辆小鹏G3和小鹏G7。2022年一季度,小鹏又在荷兰的阿姆斯特丹设立欧洲总部,并且在挪威、瑞典、丹麦和德国分别设立办事处。同时,小鹏位于瑞典首都斯德哥尔摩的首家欧洲直营体验店,也正式宣布营业。

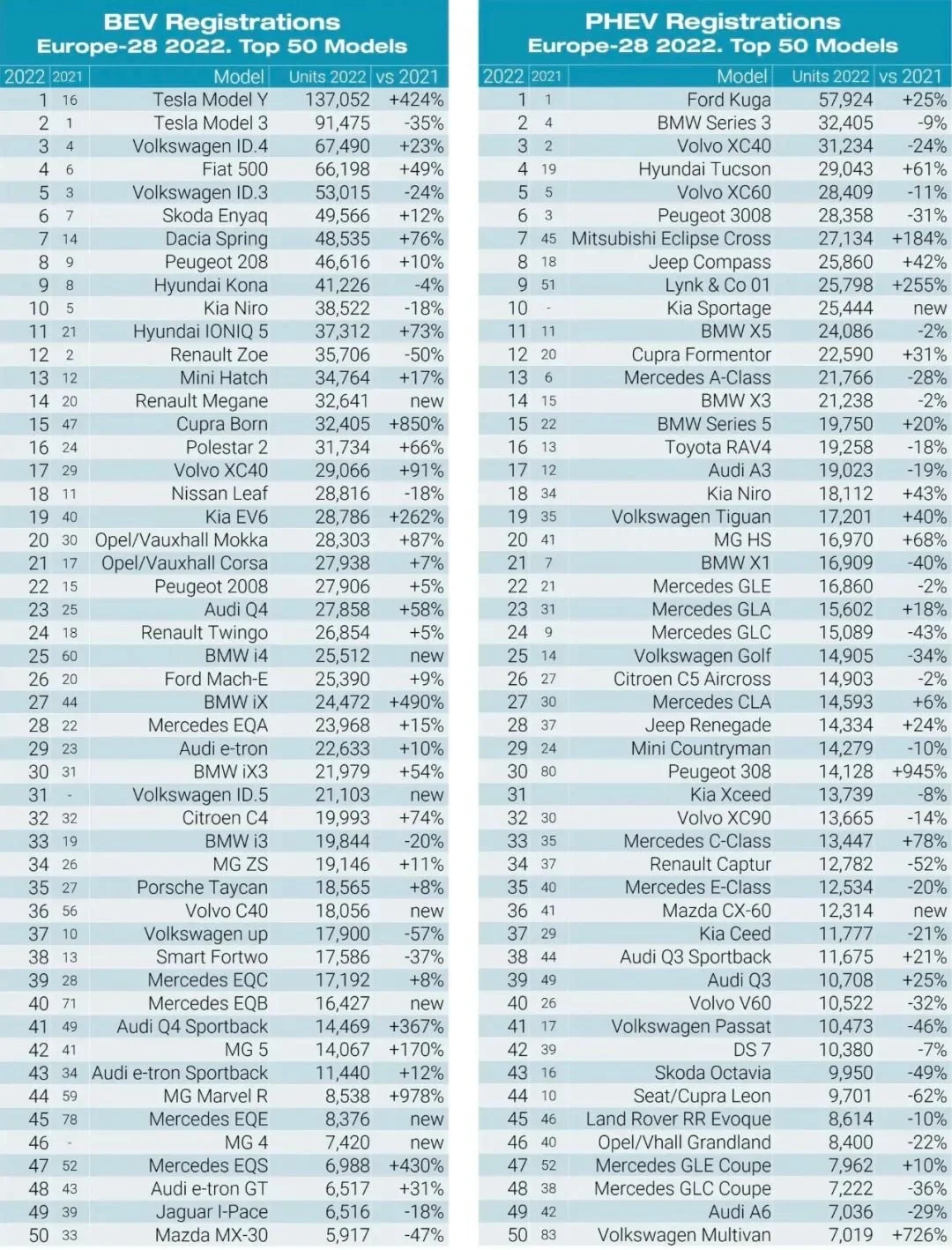

虽然有人早早布局、有人强势入场,但从市场数据来看,中国品牌在欧洲市场仍有相当大的发展空间。市场调研机构JATO Dynamics对欧洲28个市场进行的一项调研报告显示,2022年欧洲地区纯电车注册榜上排名前十名的车型中,除占据第一和第二名的特斯拉Model Y、Model 3,绝大多数车型都是欧洲本地品牌旗下的产品。

而在排名50的榜单中,隶属于中国品牌的车型包括极星2(销量31734辆,排名16)、沃尔沃XC40(销量29066辆,排名17)、MG ZS(销量19146辆,排名34)、沃尔沃C40(销量18056辆,排名36)、MG 5(销量14067辆,排名42)、MG Marvel R(销量8538辆,排名44)、MG 4(销量7420辆,排名46)。

值得注意的是,这些“中国品牌”纯电车除沃尔沃C40、MG 4两款新车外,其余车型在2022年均实现了销量的同比增长,并且上汽2021年发布的MG Marvel R,在2022年实现了978%的惊人增幅。至于插电混动车型方面,沃尔沃XC40混动版和沃尔沃XC60混动版分别以31234辆、28409辆的销量排名第3和第5,领克01则以25798辆的销量排名第9,且领克01较2021年的销量增长高达255%。

单看销量排名或许会让一部分对“新势力”抱有极大自信的粉丝们,感受到一些挫败感。但事实的确是在走出国门之后的海外市场,仍旧是老牌传统车企的天下。这其中既有中国品牌刚刚踏上出海征途的时间问题,也有中国新能源在海外市场遭遇“水土不服”的现实因素。更值得中国品牌们注意的是,在向外“卷”的过程中,中国新能源对其他市场也并非是降维打击的绝对优势。

03.全球市场的错位竞争

在提到中国的新能源汽车时,很多国内用户都会第一时间想到国产品牌的数字化和智能化能力。比如几乎成为国产新能源汽车标配的智能语音系统,以及对驾驶新手特别友好的智能辅助驾驶、遥控泊车、自动泊车等功能。但是在面对成熟市场时,这些被中国用户视为产品核心卖点的智能化功能,或许并不是能够促成消费决策的关键因素。

举一个已经被广泛提出的例子:在欧洲的多语言环境中,智能语音交互的准确性遭遇了巨大的挑战。在不包括各种英语口音的情况下,仅德语、意大利语、法语、西班牙语就需要匹配四种不同的语音包,更不用说瑞典语、挪威语等小众语种——并不是说这件事有多难,而是面对复杂的语言环境背后有限的市场时,短期内去完成这件事有没有必要。另外在智能驾驶方面,由于缺乏高精度地图的加持,因此很难在欧洲实现精确导航。

可以想象,在拔除引以为傲的智能化功能后,国产新能源品牌们该以哪些卖点与欧洲本土品牌进行抗争?

市场端的挑战更为严峻。调查数据显示,中国新车消费者的平均年龄是33岁,而在欧洲为53岁,20岁的年龄差决定的不只是品牌定位的问题,更是产品自身的功能配置问题。因此在欧洲市场上,安全和操控性始终是最受消费者关注的因素,而不是车载大屏和智能辅助驾驶。并且由于能源结构的问题,欧洲用电成本比燃油成本更高,这使得新能源汽车成为了少数环保意识强,且属于中产及以上阶层用户的选择。截然不同的目标群体,也意味着全新的竞争逻辑。

所以似乎可以理解为什么沃尔沃会在自家的纯电旗舰车发布会上,公开喊话“新势力会的,我们三年就学会了,我们会的,新势力十年都学不会”,因为在沃尔沃的欧洲主场他们确实比国产品牌更懂市场。而基于背后有吉利的扶持,沃尔沃用三年时间掌握国产新能源品牌在智能化方面的优势,也并非无稽之谈。

因此,中国新能源品牌们在海外市场遇到的,并不是一场以智能化的绝对优势碾压欧洲本土市场的不对称战争。而是另一场筚路蓝缕、实现“从无到有”的持久战,这也更考验中国品牌们的“本土化”能力。

例如,在人工成本比国内更高的海外市场,“中国新能源”们如何维持较低的家用充电桩以及公共超充站的建造和运营成本?如何实现国内的24小时道路救援服务?甚至于在地广人稀的欧洲,如何建立完善的经销商体系?

事实上,当初海外车企进入中国市场时也同样遇到过本土化的问题,甚至由此产生一些令设计师和工程师们意料之外的解决方案——如针对中国市场几乎百试百灵的“定制加长版”方案。而在电动车时代,中国的新能源品牌们或许并不会有这样“简单”的处理方法,但至少现在已经拥有了大胆尝试的机会。

面对新的市场,国内的成功经验并非全都有用。但值得庆幸的是,曾经缺席现代工业进程的中国车企们,已经开始走出去。也无所谓是比亚迪、吉利还是上汽,又或者是蔚来、小鹏,在新能源汽车迈向全球化的进程中,中国品牌一定会留下浓墨重彩的一笔。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。